سیاستهای انقباضی فدرال رزرو

با سیاستهای انقباضی فدرال رزرو، ترس از کاهش رشد اقتصادی سرعت میگیرد. فدرال رزرو بر این باور است که باید سیاستهای پولی را محدود کند تا از این راه بتواند تورم را تحتکنترل خود درآورد. افت حیرتانگیز تولید ناخالص داخلی آمریکا در فصل نخست سال جاری میلادی برای نشست ماه می فدرال رزرو، اصلاً مفید نبود. افت سالانه 1.4 درصدی فدرال رزرو در درجه نخست بهخاطر کاهش تجارت (تقاضای خارجی ضعیف و میل مداوم ایالات متحده به واردات) و کاهش ذخایر کالا بود.

مخارج تجاری و مصرفکننده، وضعیت بدی نداشت ولی منفی شدن تولید ناخالص داخلی، باعث شد که نگرانی در مورد چشمانداز اقتصادی بیشتر شود. این موضوع شک و تردیدهایی در مورد اینکه فدرال رزرو تا کجا و با چه سرعتی نرخ بهره را افزایش میدهد، ایجاد کرد.

رشد دستمزد و اشتغال

این اتفاقات نتوانست جلوی فدرال رزرو را برای افزایش 0.5 درصدی نرخ بهره در نشست چهارم ماه می بگیرد. جروم پاول، رئیس این بانک مرکزی اذعان داشت که احتمال افزایش 0.5 درصدی نرخ بهره در نشست فدرال رزرو ژوئن و ژوئیه هم وجود دارد. شاخصهای سرمایهگذاری تجاری، خوب و سالم بهنظر میرسد و اشتغال هم با قدرت رشد میکند. از طرفی رشد دستمزدها نیز به قوت خود باقی است.

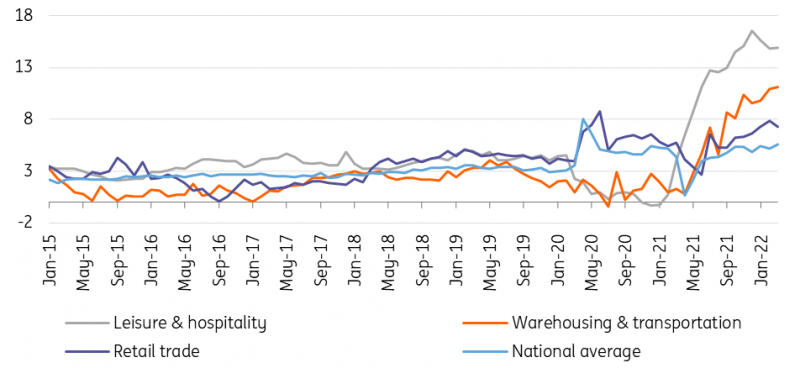

جالب است که درآمد مشاغل کمدرآمد، بیشترین رشد را داشت و دستمزدهای مربوط به صنعت تفریح و مهماننوازی 15 % (سالانه) افزایش یافت. البته درآمد کارکنان بخشهای خرده فروشی، انبارداری و حملونقل هم رشد بالایی را تجربه کرد.

کارکنان کمدرآمد، بیشترین رشد دستمزد را به خود اختصاص دادند

خط طوسی: تفریح و مهماننوازی

خط نارنجی: انبارداری و حملونقل

خط بنفش: خردهفروئشی

خط آبی: میانگین درآمد ملی(آمریکا)

این در حالی است که کارمندان در مجموع افزایش درآمدی مانند مشاغل تفریح، مهماننوازی، انبارداری و حملونقل را شاهد نیستند. البته احتمال اینکه کارمندان از طریق مشوقهای مالی دوران همهگیری، پسانداز خوبی دستوپا کرده باشند؛ بیشتر است. این موضوع به تعادل پسانداز و حفظ الگوهای مخارج کمک میکند. همه این مسائل باعث شده است که تقاضای داخلی بهصورت مستمر رشد کند. انتظار میرود که در فصل دوم و سوم سال 2022، شاهد رشد 2.5 درصدی تولید ناخالص داخلی باشیم.

تمرکز فدرال رزرو روی مسئله تورم

تورم آمریکا به مرز 8.5 % نزدیک میشود و بههمین خاطر بسیار سخت است که بخواهیم بگوییم بهزودی به هدف 2 % برمیگردد. افزایش هزینههای اشتغال در شرایطی که کسبوکارها احساس میکنند قدرت کافی در زمینه قیمتگذاری را دارند و میتوانند قیمتهای بالاتر را به مصرفکنندگان خود تحمیل کنند؛ باعث میشود تورم بالا باقی بماند. از طرفی مشکلات زنجیره تأمین و تنشهای ژئوپلیتیکی نیز به روند افزایش قیمت کالاها، انرژی، کرایه بار و قطعات یدکی کمک میکند.

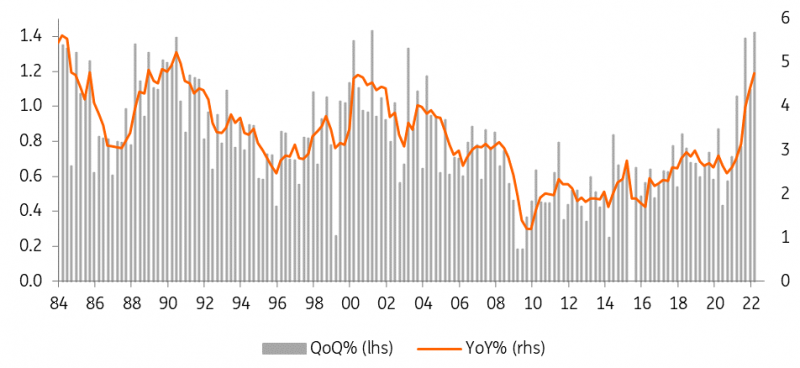

هزینههای اشتغال دارد با سرعت بالایی رشد میکند

خط طوسی: درصد فصلی

خط نارنجی: درصد سالانه

قبل از نشست ماه می فدرال رزرو، تحلیلگران مجموعه ING با جدیت بر این باور بودند که فدرال رزرو در ماه ژوئن، نرخ بهره را 0.75 % افزایش میدهد. بهواسطه صحبتهای فدرال رزرو، این تحلیلگران متوجه شدند که افزایش 0.75 درصدی نرخ بهره مطرح نیست و گامهای 0.5 درصدی برای فدرال رزرو مطلوبتر است.

پیش از این، تحلیلگران مجموعه ING تصور میکردند که نرخ بهره در ماههای ژوئن، ژوئیه و سپتامبر به ترتیب 0.75، 0.5 و 0.25 % به نرخ بهره اضافه میکند. اکنون پیشبینی میشود که بانک مرکزی موردبحث در هر سه ماه ژوئن، ژوئیه و سپتامبر، نرخ بهره را 0.5 % افزایش دهد. انتظار میرود که این بانک در مابقی نشستهای سال 2022 خود، نرخ بهره را 0.25 % بالا ببرد. در آن زمان انقباض کمی، سرعت لازم را به دست آورده است و افزایش 0.25 درصدی نرخ بهره، به انقباض بیشتر شرایط پولی کمک میکند.

افزایش نرخ بهره و کاهش رشد اقتصادی

این احتمال وجود دارد که فدرال رزرو با افزایش نرخ بهره، بتواند فشارها و انتظارات تورمی را کنترل کند. البته افزایش سریعتر و شدیدتر نرخ بهره، ممکن است ریسک واکنشهای نامطلوب را بالا ببرد. نشانههای اولیه این اتفاق در بازار مسکن ایالات متحده به چشم میخورد؛ زیرا نرخ بهره وام مسکن در عرض چهار ماه بیش از 2 % رشد کرده و درخواست برای این وام، به میزان چشمگیری پایین آمده است.

تحلیلگران مجموعه ING بهصورت رسمی وجود یک رکود در ماههای پیشرو را پیشبینی نمیکنند، ولی این امکان وجود دارد که در سال 2023 شاهد چنین پدیدهای باشیم. در شرایط کنونی، اعتماد مصرفکننده بهخاطر ترس از تورم، نگرانیهای ژئوپلیتیکی و نوسانات بازار سهام آسیب دیده است و بعید بهنظر میرسد که انتخابات میاندورهای سنا و کنگره ایالات متحده آمریکا، برای بهبود این شرایط مفید باشد. از طرفی قوی بودن دلار هم میتواند روی اقتصاد تأثیر بگذارد.

دستور کار فدرال رزرو برای کاهش نرخ بهره

بهترین نتیجه کاهش تنشهای ژئوپلیتیکی، بهبود وضعیت زنجیره تأمین و بازگشت کارگران و کارمندانی است که قبلاً اخراج شده یا استعفا داده بودند. این مسئله میتواند فشارهای تورمی را کاهش دهد و پتانسیل تولیدی ایالات متحده را بالا ببرد. البته بعید بهنظر میرسد که در کوتاهمدت، شاهد چنین اتفاقی باشیم.

تحلیلگران مجموعه ING انتظار دارند که فدرال رزرو، افزایش نرخ بهره را محدود کند؛ سرعت رشد اقتصادی به میزان چشمگیری کاهش یابد و پس از کاهش نرخ بهره از سوی این بانک مرکزی، تورم به محدوده هدف (2 %) برگردد.

بین سالهای 1970 تا 2000، میانگین مدت زمان آخرین افزایش نرخ بهره در چرخه و نخستین کاهش نرخ بهره، تنها 3 ماه بود و در بیست سال گذشته این بازه زمانی، سه فصل بوده است. تاریخ نشان میدهد که نرخ بهره فدرال رزرو در فصل نخست سال 2023 به اوج خود میرسد و سپس در فصل چهارم همان سال، روند کاهش نرخ بهره آغاز میشود. این چیزی است که تحلیلگران مجموعه ING پیشبینی میکنند.

برگرفته از سایت think.ing.com