هفته منتهی به سهشنبه 1 فوریه 2022

تحلیل عمومی جریان نقدینگی بازار FX

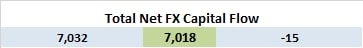

در کل در هفته گذشته 7 میلیارد دلار به ارزش موقعیت های خرید ارزهای مقابل دلار افزوده شده و 15 میلیون دلار از ارزش موقعیت های باز فروش ارزهای مقابل دلار کاسته شد. به این ترتیب در هفته گذشته مجموعاً و به صورت خالص حدود 7 میلیارد دلار ارزهای مقابل دلار خریداری شده اند و در کل شاهد ورود سرمایه حدوداً 7 میلیارد دلاری به بازار FX بوده ایم.

بيشترين افزايش ها و كاهش ها

بر حسب درصد و در مقایسه با هفته قبل، بیشترین افزایش پوزیشن های خرید مربوط به دلار استرالیا با 24.6% و بیشترین افزایش پوزیشن های فروش نیز مربوط به شاخص دلار با 89.9% می باشد.

بر جسب درصد و در مقایسه با هفته قبل، بیشترین کاهش پوزیشن های خرید مربوط به فرانک با 65.1% و بیشترین کاهش پوزیشن های فروش نیز مربوط به فرانک با 17.2%می باشد.

از نظر ارزش دلاری، بیشترین افزایش در پوزیشن خالص سفته بازان روی ین با 832 میلیون دلار مشاهده شده و بیشترین کاهش نیز در پوزیشن خالص سفته بازان روی طلا با 8.6 میلیارد دلار رصد شده است.

جداول تحلیلی:

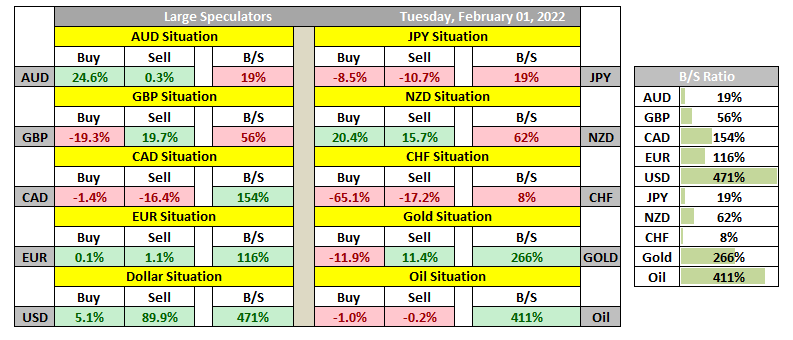

جدول شماره 1:

درصد تغییرات خرید و فروش سفته بازان نسبت به هفته گذشته

توضیح:

در این جدول، در ردیف مربوط به هر ارز یا کالا عملیات هفته گذشته سفته بازان بزرگ در زمینه قراردادهای خرید و فروش به صورت تغییرات بر حسب درصد نسبت به هفته گذشته به تصویر کشیده شده است. در ستون B/S نیز نسبت قراردادهای خرید باز به قراردادهای فروش باز آورده شده که میتواند نمایی از نظر عمومی و کلی سفته بازان بزرگ نسبت به ارز یا کالای مربوطه را نمایان سازد.

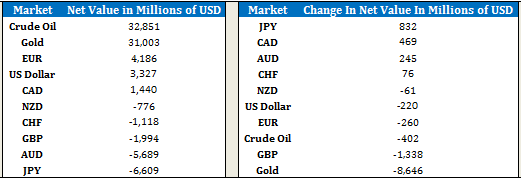

جدول شماره 2:

ارزش دلاری پوزیشن خالص سفته بازان و درصد تغییرات آن نسبت به هفته گذشته

توضیح:

در این جدول، ارزش خالص پوزیشن سفته بازان روی بازارهای مختلف بر حسب دلار و بر مبنای ارزش قراردادها و سپس تغییرات این ارزش خالص در طول هفته گذشته به تصویر کشیده شده است. این جدول نیز به نوبه خود در تشخیص جهت جریان پول سفته بازانه بسیار موثر و کارآ می باشد.

جدول شماره 3:

برآورد ورود و خروج پول به بازار آتی FX نسبت به هفته گذشته

توضیح:

در این جدول، میزان ورود (اعداد مثبت) و یا خروج (اعداد منفی) پول از سوی سفته بازان به موقعیت های خرید در برابر دلار (سمت چپ)، موقعیت های فروش در برابر دلار (سمت راست) و کل بازار به صورت تجمیعی (وسط) نمایش داده می شود. در صورتی که پول وارد شده به بازار به صورت کلی افزایش یابد، انتظار افزایش دامنه نوسانات می رود و طبیعتاً کاهش سرمایه درگیر در بازار از سوی سفته بازان می تواند منجر به کاهش دامنه نوسانات و/یا آغاز حرکات خلاف روند بشود.

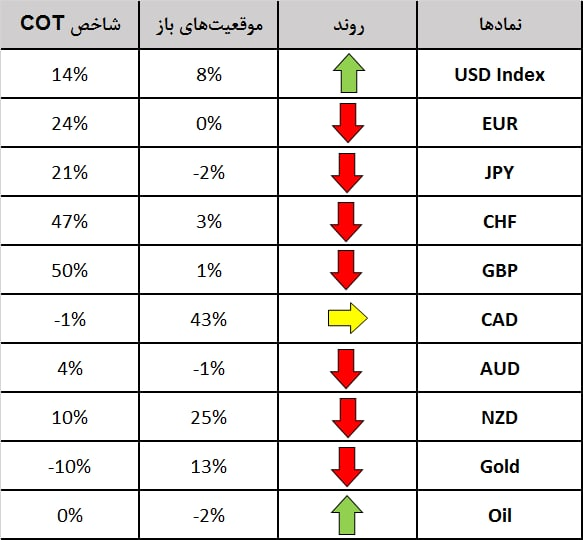

جدول شماره 4:

تحلیل جهت

توضیح:

در این جدول، روند هر نماد بر اساس میانگین های متحرک به همراه موقعیت های باز و شاخص COT بازیگران تجاری قرار داده می شود.

اگر در یک نماد شاخص COT عددی بالای 80% را نشان بدهد، سیگنال خرید صادر می شود. این سیگنال وقتی تقویت می شود که روند صعودی باشد و موقعیت های باز نیز رو به کاهش باشد. برای تریگرگیری، نیازمند تایید الگوهای شمعی روزانه هستیم.

اگر در یک نماد شاخص COT عددی پایین 20% را نشان بدهد، سیگنال فروش صادر می شود. این سیگنال وقتی تقویت می شود که روند نزولی باشد و موقعیت های باز نیز رو به افزایش باشد. برای تریگرگیری، نیازمند تایید الگوهای شمعی روزانه هستیم.