سیاست بانک مرکزی سوئیس

در روزهای اخیر فرانک سوئیس (CHF)، به قویترین ارز گروه 10 (G10) تبدیل شده است. همبستگی منفی و پایین این ارز با بازارهای جهانی سهام، به شرایط کنونی ریسکگریز جهان کمک کرده است. البته سیاست بانک مرکزی سوئیس با اظهارات اخیر ریاست این بانک، بر افزایش قدرت فرانک تاکید دارد.

چندی پیش، توماس جردن اظهار داشت: «بانک ملی سوئیس آماده است که در صورت محقق شدن ریسکهای تورمی، اقدامات لازم را انجام دهد.» این اظهارات، بازاری را که تصور میکرد بانک مرکزی سوئیس ترجیح میدهد تا افزایش نرخ بهره را به تأخیر اندازد و اجازه دهد که چرخه سیاستهای انقباضی بانک مرکزی اروپا موجب رشد ارزش EURCHF شود، وحشتزده ساخت. از طرفی در دهه اخیر، بانک مرکزی سوئیس، 500 میلیارد دلار از ذخایر فارکس را برای مبارزه با قدرت گرفتن فرانک جمعآوری کرده است. بههمین دلیل همه تصور میکردند که این بانک، EURCHF قویتر را ترجیح میدهد. در حال حاضر بانک مرکزی سوئیس، سیاست دیگری در پیش گرفته و تمرکز خود را بر نرخ مبادله واقعی گذاشته است.

توماس جردن (Thomas Jordan) در سخنرانی اخیر خود با عنوان «پیامدهای جنگ در اوکراین برای سیاست پولی بانک مرکزی سوئیس چیست؟» به این نکته اشاره کرد که با توجه به تهدید تورم برای سوئیس، تضعیف نرخ مبادله واقعی فرانک، نامناسب خواهد بود. مسئله اصلی این است که بانک مرکزی سوئیس حداقل یک نرخ مبادله واقعی و پایدار میخواهد.

با توجه به اینکه تورم سوئیس، در حدود 4% کمتر از منطقه یورو است، پیشبینی میشود که در سال آتی، نرخ مبادله EURCHF، 4 % افت کند تا ارزش فرانک سوئیس واقعاً پایدار بماند.

فرانک پایدار واقعی + تفاوت نرخ تورم = افت ارزش جفت ارز EUR/CHF

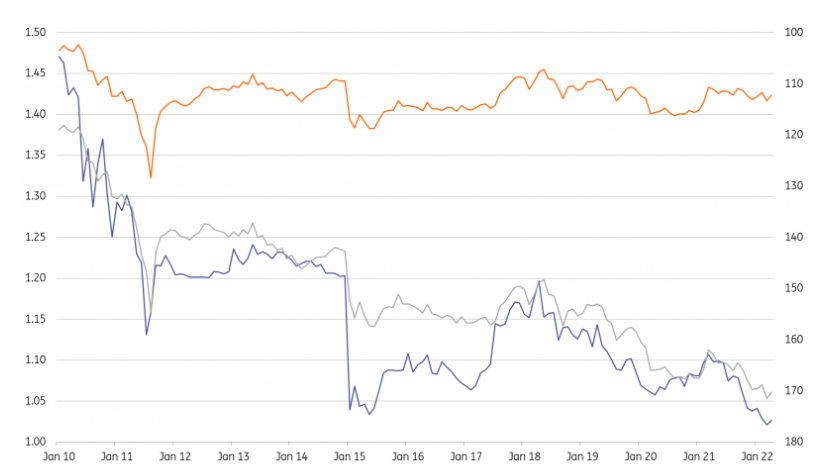

خط آبی: نرخ مبادله EURCHF

خط طوسی: شاخص اسمی CHF

خط نارنجی: شاخص واقعی CHF

افزایش نرخ بهره

تورم سوئیس مثل سایر کشورها در ماههای اخیر به میزان چشمگیری افزایش یافته و در ماه آوریل به 2.5 % رسید. این میزان تورم، خیلی بالاتر از تورم هدف بانک مرکزی سوئیس است؛ ولی هنوز خیلی پایینتر از سایر کشورهای دنیا است. بهخاطر ترکیب مطلوب انرژی و قدرت نسبی فرانک سوئیس که تورم واردات را کاهش میدهد، وضعیت تورم در سوئیس خیلی بهتر از کشورهای دیگر جهان است. انتظار میرود که تورم این کشور در مابقی سال جاری میلادی بالای 2 % بماند، در سال 2022 بهطور میانگین 2.3 % باشد و در سال 2023 به محدود 1 % برگردد.

با توجه به اینکه بانک مرکزی سوئیس تمایل دارد که از نظر اسمی، با قدرت گرفتن فرانک کنار بیاید تا بتواند جلوی کاهش ارزش واقعی این ارز را بگیرد، احتمالاً این بانک از فرصت افزایش نرخ بهره بانک مرکزی اروپا استفاده میکند و بهمنظور عادیسازی سیاستهای پولی خود، نرخ بهره را افزایش میدهد. اگر بانک مرکزی اروپا در ماه جولای و سپس سپتامبر نرخ بهره را افزایش دهد، باید منتظر باشیم که بانک مرکزی سوئیس هم همین حرکت را در پیش بگیرد.

تحلیلگران مجموعه ING انتظار دارند که بانک ملی سوئیس، در نشست سپتامبر خود ابتدا نرخ بهره را 0.25 % افزایش دهد. سپس در ماه دسامبر و در نهایت در مارس سال آینده، نرخ بهره را بالا ببرد.

احتمالاً این بانک بهصورت همزمان آمادگی خود را برای مداخله در بازارهای تبادلات ارزی (در صورت لزوم) اعلام میکند. البته بانک مرکزی سوئیس، فرانک قویتر را خواهد پذیرفت؛ زیرا انتظار میرود که تفاوت تورم بالا بماند (بیش از 4 % در کل سال 2022).

برگرفته از سایت think.ing.com