به نظرم طلا دارد به طور فزاینده ای بین دو نیروی کلان متضاد گرفتار می شود: کاهش تورم ناشی از صادرات ارزان در چین همگام با کاهش جهانی قیمت نفت و تورم از یکسو و کاهش تنش های ژئوپولیتیکی و تجاری (دستکم در ظاهر) از سوی دیگر.

همچنین نرخ واقعی بهره در آمریکا که از لحاظ تاریخی روند صعودی طلا را دیکته کرده است نیز اکنون به زیان طلا عمل می کند.

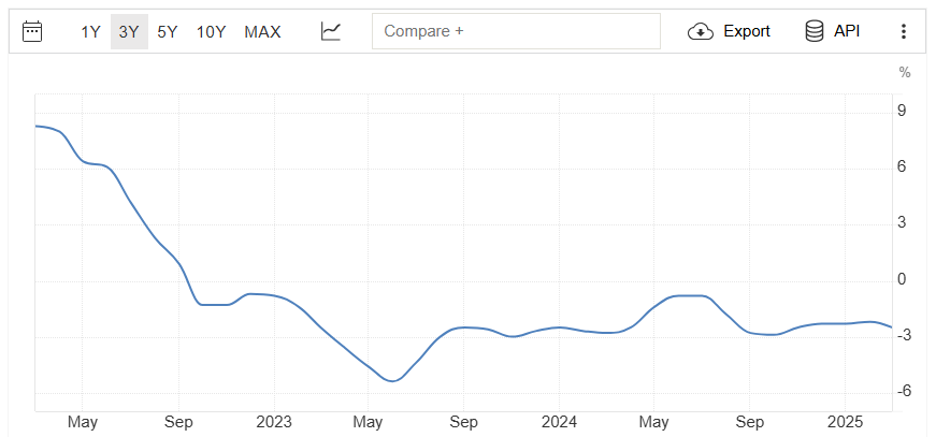

ابتدا از چین شروع بکنیم. اصطلاحاً قیمتهای درب کارخانه در چین کاملاً کاهش یافته است: شاخص قیمت تولیدکننده چین در ماه مارس امسال معادل 2.5% درصد در مقیاس سالانه کاهش یافت که در نمودار زیر مشخص است:

جالب است بدانید که تورم مصرف کننده نیز در همین ماه مارس در مقیاس سالانه 0.1% و در مقیاس ماهانه 0.4% کاهش داشته است. در تئوری، با کارآمدتر شدن روشهای تولید در چین که عمدتاً با کمک هوش مصنوعی و تحقیق و توسعه دولتی صورت می گیرد، کالاهای ارزانتر چینی قیمتهای واردات جهانی و در نتیجه تورم کلی را کاهش خواهندداد.

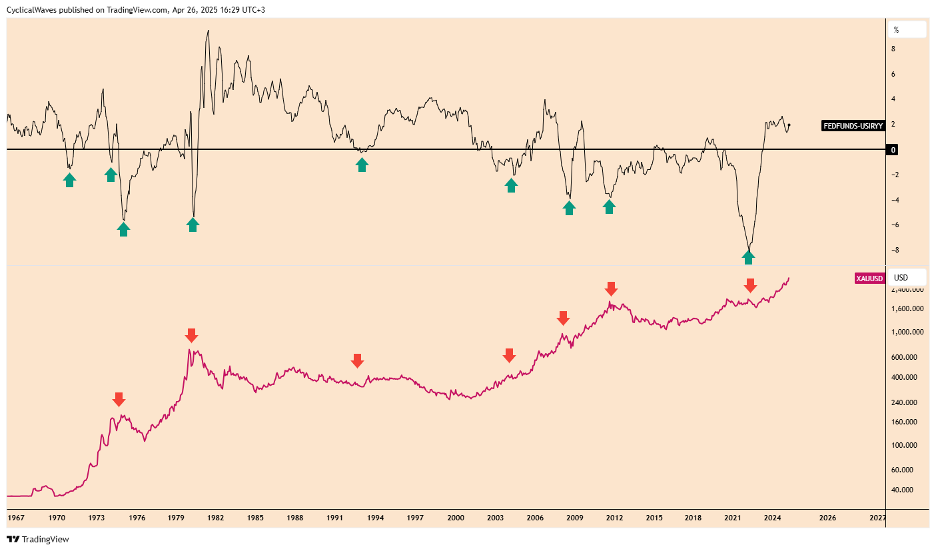

در همین حال ، زمانی که دادهها را بررسی میکنید نقش سنتی طلا بهعنوان یک محافظ تورم ، متزلزل به نظر میرسد: در 20 سال گذشته، همبستگی پیرسون بین تورم سالانه CPI ایالات متحده و بازده طلای نقطهای فقط 0.19+ بوده و از نظر آماری معنیدار نیست، که نشاندهنده حرکت مشترک قابل اعتماد کمی است. درعوض، ضربان قلب واقعی طلا، نرخ های بهره واقعی ایالات متحده است (که با کسر نرخ سالانه تورم در آمریکا از نرخ برهه فدرال رزرو محاسبه می شود.

در نمودار بالا اگر دقت کنید می بینید که تقریباً هر زمان که نرخ بازدهی واقعی (نمودار بالایی) به طور قاطعی از محدوده منفی (زیر 0) رشد کرده و روند صعودی به خود گرفته ، طلا معمولاً روند نزولی پیدا کرده است، زیرا سرمایه گذاران برای نگهداری یک دارایی بدون بازده تقاضای بازدهی یا حداقل چشم انداز یک بازدهی دارند.

با این حال، از ماه فوریه 2022، که نرخ واقعی بهره در ایالات متحده رو به بالا رشد کرد، طلا به جای فروش عمیق، یک اصلاح نزولی سطحی را به ثبت رسید که در اکتبر 2023 و در پی آغاز جنگ جدید اسرائیل و حماس این اصلاح به پایان رسیده و طلا سقف های جدیدی ثبت کرد.

این ناهنجاری را میتوان در افزایش ریسک ژئوپلیتیکی ردیابی کرد: تنشها در جبهه اوکراین میان ناتو و روسیه و اکنون هم که تجدید تنشهای تجاری ایالات متحده و چین و سایر نقاط پرتنش یک حمایت اضافی زیر طلا تزریق کرده و هزینه فرصت نرخهای بهره واقعی مثبت را جبران کرده است.

نتیجه گیری

کنار هم گذاشتن این رشتهها یک چشمانداز مشروط را نشان میدهد: اگر دستاوردهای بهرهوری و اهرمهای سیاستی چین به کاهش جزئی تورم جهانی ادامه دهند، این امر بهطور متوسطی قیمت طلا را برای جلوگیری از تورم کاهش میدهد. اما در همین حال، اگر تنشهای ژئوپلیتیکی و تجاری واقعاً کاهش یابد، خطر کاهش شدید طلا بسیار بالا ارزیابی می شود. با بازده واقعی مثبت (حدود 1+ درصد)، طلا میتواند با اصلاح سریع 10 تا 15 درصدی روبرو شود، زیرا دو پشتوانه اصلی آن - نرخهای واقعی منفی و تقاضای پناهگاه امن ناشی از بحران - هر دو دیگر وجود ندارند.

در مجموع، کاهش تورم ناشی از صادرات چین به کاهش جذابیت طلا کمک می کند و تورم اصلی را کمتر نگران کننده می کند. اما زمان بندی و شدت هر گونه فروش طلا در نهایت به پویایی نرخ واقعی ایالات متحده و افت و خیز ریسک ژئوپلیتیک بستگی دارد که در این حوزه، کوشش های دولت ترامپ برای برقراری آتش بس – هر چند شکننده – در اوکراین و حل و فصل حتی موقت تنشهای تجاری می تواند منجر به یک اصلاح شدید نزولی در طلا بشود.