وقتی که بازار نشانههای تنش و استرس را از خود بروز میدهد، میتواند حاکی از وجود مشکلات در ادامه مسیر باشد. ویروس کرونا که نخستین بار در سال 2019 ظهور کرد و پس از شیوع پیدا کردن در بیش از 100 کشور، به یک همهگیری تبدیل شد، تأثیر چشمگیری بر اقتصاد و بازار سهام آمریکا گذاشت. بنابراین از قبل برخی نشانههای هشداردهنده بازار، خود را بروز دادهاند..

پنج عامل مهم در سرمایه گذاری

-

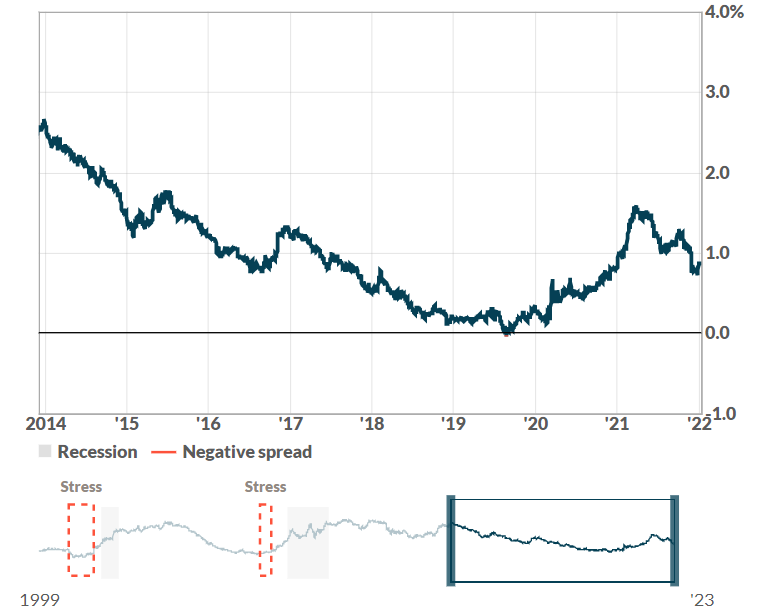

منحنی بازده معکوس

وقتی نرخ بهره کوتاهمدت از نرخ بهره بلندمدت فراتر رود، منحنی بازده معکوس خود را نشان میدهد و این اولین نشانه احتمالی برای نگرانی مردم از اقتصاد است. ازاینرو گفته میشود که منحنی بازده معکوس، علامت خوبی برای رکود در آینده است. البته این مسئله با کمک به ایجاد یک بحران اعتبار (تخریب اعتبار)، میتواند نقش پیشگویی خودشکوفا را ایفا کند و سرعت رشد را بیش از پیش کاهش دهد.

زمانی که کری ترید (carry trade) که اساس آن گرفتن وامهای کوتاهمدت برای خرید داراییهای بلندمدت هست، دچار مشکل شود، نقدینگی از بازار خارج میشود؛ چون وامدهندگان، ارائه وام را متوقف خواهند کرد. منحنیهای بازده معکوس، قبل از هر رکودی که به دهه 1960 برمیگردد، وجود داشته است.

بازده 10 ساله منهای بازده 2 ساله

-

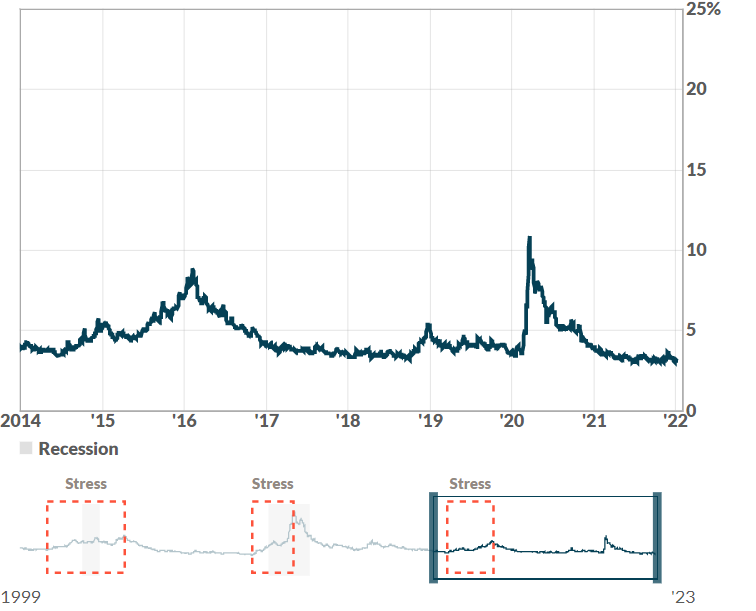

افزایش اسپرد اوراق قرضه با بازده بالا

هنگام کاهش نقدینگی، سرمایهگذاران ترجیح میدهند که از سرمایهگذاریهای پرریسک دوری کنند و این کار بازده اوراق قرضه با بازده بالا را افزایش میدهد. در نتیجه، اسپرد بین بازدههای اوراق قرضه موردبحث و اوراق قرضه امن خزانهداری افزایش مییابد. افزایش اسپرد اوراق قرضه با بازده بالا، یکی از نشانههای هشداردهندهای است که وحشت سرمایهگذاران را آشکار میکند و به کاهش رشد اقتصادی، رکود و سقوط بازار منتهی میشود.

اختلاف نرخ بازده شرکتهای کوچک با نرخ بازده بدهی فدرال

-

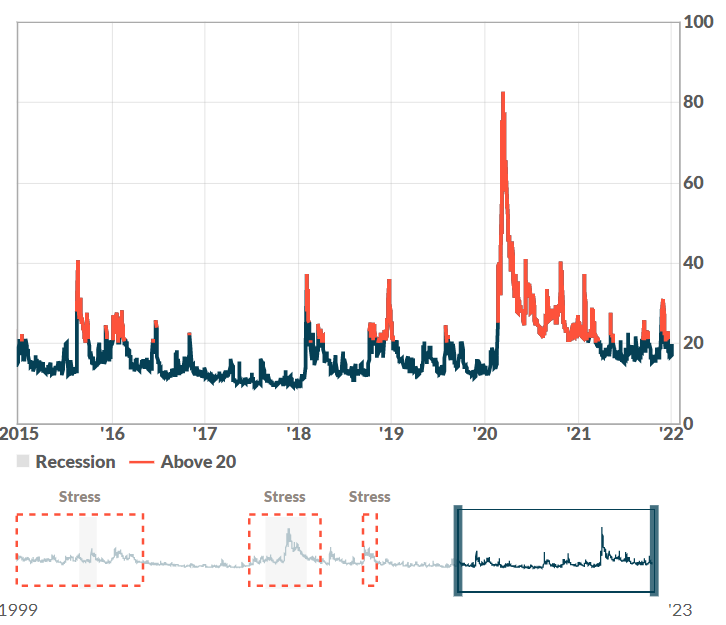

افزایش نوسانات

شاخص VIX، یک معیار خوب برای استرس و اضطراب سرمایهگذار است. از نوسانات برای قیمتگذاری اختیارات خرید سهام استفاده میشود و بسیاری از آن بهعنوان تضمین برای موقعیتهای باز خود استفاده میکنند. بنابراین افزایش شاخص VIX نشان میدهد که سرمایهگذاران تمایل دارند که برای حفاظت از داراییشان هنگام افت سنگین سهام، هزینه بیشتری بپردازند. میانگین تاریخی این شاخص حدود 20 است. وقتی شاخص VIX از 20 بالاتر میرود، میتوانیم منتظر رکود باشیم و از اوایل دهه 1990 تاکنون، این موضوع قبل از تمامی رکودها وجود داشته است.

شاخص نوسانات CBOE (VIX)

-

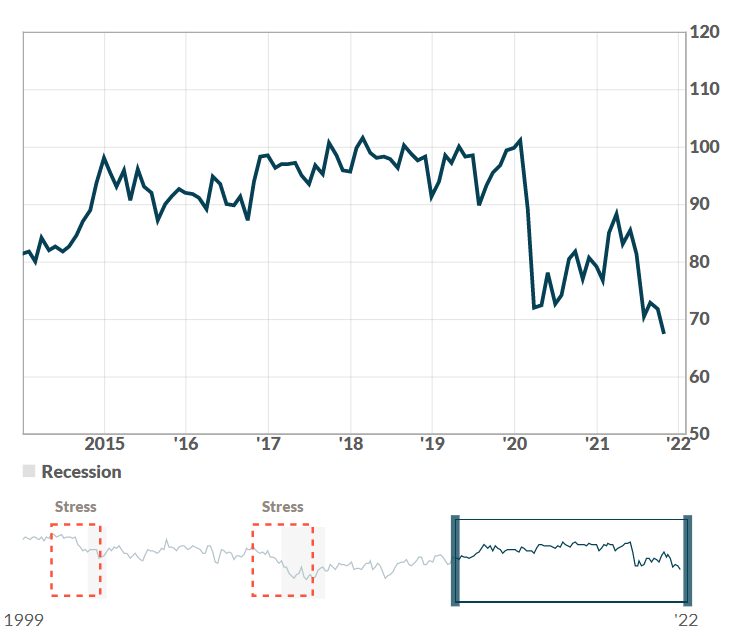

کاهش تمایلات مصرفکننده

تمایلات مصرفکننده، منجر به تصمیمات خرید میشود. روند نزولی تمایلات مصرفکننده، میتواند بیانگر پولبک در هزینههای اختیاری باشد و کاهش رشد اقتصاد و افت بازار سهام را بههمراه داشته باشد.

شاخص تمایلات مصرفکننده دانشگاه میشیگان

-

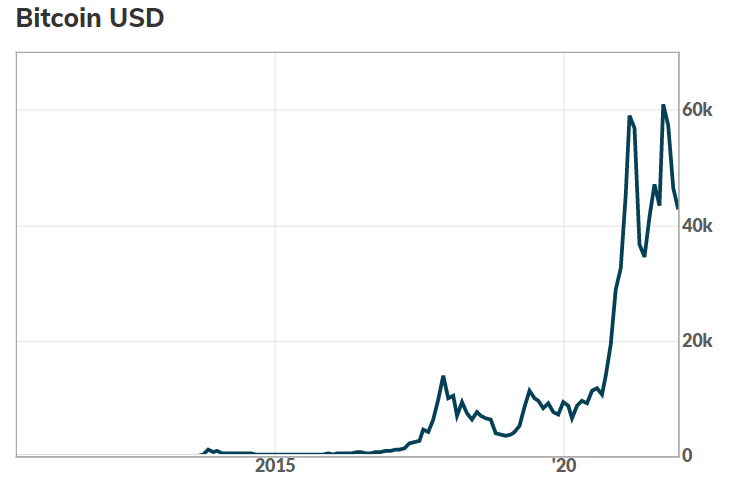

رفتار داراییها

افزایش قیمت یک سهم یا دارایی، نباید زنگخطر بهحساب بیاید؛ زیرا بهمعنای افزایش سود سرمایهگذاران است، ولی جهشهای ناگهانی در ارزش یک دارایی میتواند سرنخی باشد که باید به آن توجه داشته باشیم؛ چون این مسئله نشان میدهد که دارایی موردنظر در برابر پولبکهای شدید، آسیبپذیر است.

ارزش بیتکوین (برمبنای دلار)