افت تولید ناخالص داخلی

فدرال رزرو با بیاعتنایی از کنار افت تولید ناخالص داخلی در فصل نخست سال جاری عبور کرد و تصمیم گرفت که نرخ بهره را 0.5 درصد افزایش دهد و برنامه انقباض کمی (Quantitative Tightening یا به اختصار QT) خود را رسماً آغاز کند. این گامها، کارهای مهمی برای کنترل تورم به حساب میآید.

فدرال رزرو، گامهای مهمی برای مبارزه با تورم برمیدارد

در حال حاضر فدرال رزرو توجه ویژهای به ریسکهای تورمی دارد و در بحبوحه افزایش مشاغل، بالا بردن نرخ بهره، اقدام مناسبی به حساب میآید. بانک مرکزی ایالات متحده، انقباض کمی را با ماهانه 47.5 میلیارد دلار در ابتدای ماه ژوئن (30 میلیارد دلار اوراق قرضه خزانهداری و 17.5 میلیارد دلار اوراق بهادار با پشتوانه رهنی) شروع میکند و این برنامه را در ماه سپتامبر به 95 میلیارد دلار (60 میلیارد دلار اوراق قرضه خزانهداری و 35 میلیارد دلار اوراق بهادار با پشتوانه رهنی) میرساند.

اقدام اخیر فدرال رزرو (افزایش 0.5 درصدی نرخ بهره)، نخستین افزایش 0.5 درصدی نرخ بهره این بانک از ماه می سال 2000 تاکنون به حساب میآید و نشان میدهد که فدرال رزرو میخواهد خیلی سریع تورم 8.5 درصدی را کنترل کند. در حال حاضر، بازار کار و هزینههای اشتغال در آمریکا بهگونهای رقم خورده که تورم را خیلی ماندگارتر از دورههای قبلی کرده است و به همین دلیل این بانک مرکزی میخواهد با وضعیت موجود مبارزه کند. قیمت نفت و مواد غذایی ممکن است کاهش یابد ولی دستمزدها و مزایایی که شامل حال کارکنان میشود، کاهش پیدا نمیکند.

بهعلاوه قدرت قیمتگذاری شرکتها بالا باقی میماند، محدودیتها و قرنطینه در چین ادامه پیدا میکند و تنشهای ژئوپلیتیکی، بالا باقی خواهد ماند. به نظر میرسد که، با وجود این وضعیت، فدرال رزرو نمیتواند از کاهش قیمت کالاها و قطعات کمکی و افت هزینه حمل و نقل، برای کاهش تورم کمک بگیرد.

ریسکها به سمت انقباض سختتر و سریعتر متمایل میشود

با توجه به موقعیت کنونی اقتصاد، سیاست انقباضی فدرال رزرو چندان هم شدید و سخت نیست. جروم پاول، رئیس فدرال رزرو در کنفرانس مطبوعاتی خود اظهار داشت که احتمالاً این بانک مرکزی در هر یک از نشستهای بعدی خود نرخ بهره را 0.5 درصد افزایش میدهد. تحلیلگران مجموعه ING با در نظر گرفتن وضعیت موجود، احتمال افزایش 0.75 درصدی نرخ بهره در ماه ژوئن را رد نمیکنند.

گزارش نشست فدرال رزرو در ماه مارس نشان داد که اگر عدم قطعیت ناشی از حمله روسیه به اوکراین در کار نبود، این بانک در ماه مارس نرخ بهره را به جای 0.25 %، 0.5 % افزایش میداد. در صورتی که در ماه ژوئن نرخ بهره 0.75 درصد افزایش یابد، فدرال رزرو در موقعیت بهتری برای مقابله با تورم قرار میگیرد.

تحلیلگران انتظار دارند که در نشست ماه،جولای نرخ بهره 0.5 درصد افزایش یابد و در هر یک از سه نشستی که فدرال رزرو تا پایان سال 2022 برگزار میکند، نرخ بهره 0.25 درصد افزایش یابد. این روند باعث میشود که برنامه انقباض کمی فدرال رزرو با سرعت بیشتری پیش برود.

فدرال رزرو اعلام کرده است که حداکثر انقباض کمی که اعمال میکند، ماهانه 95 میلیارد دلار خواهد بود. کاهش 95 میلیارد دلاری ترازنامه، کمی بیشتر از 1 درصد مقدار کنونی است. بانک مرکزی کانادا، حرکت تهاجمیتری را نسبت به فدرال رزرو در پیش گرفته است و سقفی برای مقدار اوراق قرضهای که هر ماه مجوز سررسید دارند، در نظر نمیگیرد. بانک کانادا پیشبینی میکند که ترازنامه خود را در دو سال آینده، 40 درصد کاهش دهد.

یک سری صحبتها وجود دارد که نشان میدهد بانک انگلیس میخواهد مستقیماً داراییهای خود را بفروشد. اگر تورم آمریکا طبق انتظارات فدرال رزرو کاهش پیدا نکند، احتمال دارد که این بانک مرکزی در نشستهای آتی به برنامه انقباض کمی خود سرعت ببخشد.

البته سرعت بخشیدن به برنامه انقباض کمی و افزایش نرخ بهره با شیب تند میتواند واکنشهای اقتصادی نامناسبی به همراه داشته باشد. اکنون نیز صحبتهای زیادی درمورد کند شدن رشد اقتصادی و حتی رکود مطرح میشود. بین سالهای 1970 تا 2000، میانگین مدت زمان آخرین افزایش نرخ بهره در چرخه و نخستین کاهش نرخ بهره، تنها 3 ماه بود. در بیست سال گذشته، این بازه زمانی، سه فصل بوده است. تحلیلگران مجموعه ING بر این باور هستند که نرخ بهره در فصل نخست سال 2023 به اوج خود میرسد و از فصل چهارم 2023، روند کاهش نرخ بهره آغاز خواهد شد و نرخ بهره به سمت محدوده خنثی تعادلی حرکت خواهدکرد.

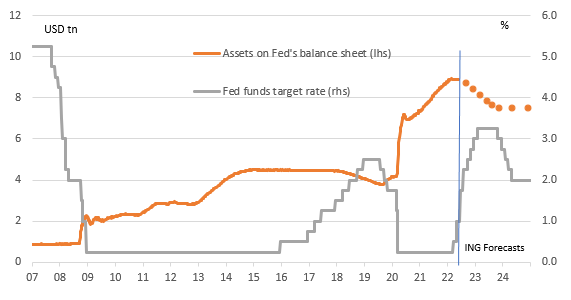

پیشبینی مجموعه ING برای مسیر نرخ بهره و ترازنامه فدرال رزرو

خط نارنجی رنگ: داراییها در ترازنامه فدرال رزرو

خط طوسی رنگ: نرخ بهره هدف فدرال رزرو

از دیدگاه تحلیلگران مجموعه ING، فدرال رزرو پس از نشست FOMC، تأثیر این نشست را روی انتظارات تورمی بلندمدت بررسی میکند. انتظارات تورمی ده ساله، در حال حاضر در ناحیه 1.8 درصد قرار دارد و در بلندمدت زیر 3 درصد برآورد میشود. فدرال رزرو تمایل دارد که این مسیر را حفظ کند. در حالت ایدهآل، فدرال رزرو مایل است که انتظارات تورمی 10 ساله به 2.5 درصد برسد. اگر چنین اتفاقی بیفتد، مشخص میشود که فدرال رزرو، کنترل انتظارات را در دست دارد.

البته ریسک عبور انتظارات تورمی از مرز 3 درصد هم وجود دارد. در صورتی که چنین اتفاقی بیفتد، احتمال افزایش 0.75 درصدی نرخ بهره در ماه ژوئن تقویت میشود. بازار بازخرید با شرایط بازار که تا حد زیادی، میراث برنامه خرید اوراق قرضه فدرال رزرو محسوب میشود، دست و پنجه نرم کرده است. نقدینگی مازاد بر وثیقه که کماکان در این بازار وجود دارد، نرخ بازخرید را کاهش میدهد و رقابت با نرخ بازخرید معکوس 0.3 درصدی فدرال رزرو را دشوار میکند.

دلار آمریکا به این زودی افت نخواهد کرد

پس از افزایش 0.5 درصدی نرخ بهره توسط فدرال رزرو، دلار تقویت شد. در یک چشمانداز بلندمدت، تمرکز FOMC بر مبارزه با تورم باعث تقویت بیشتر دلار میشود. البته در هفتههای پیشرو، دلار تنها با تکیه بر فدرال رزرو تقویت نمیشود و ریسکهای ژئوپلیتیکی طولانی در اوکراین، تمایل به ریسک، کاهش تمایل عمومی برای داراییهای مربوط به بازار نوظهور و افزایش ریسک تداوم کووید در چین موجب قوی ماندن دلار میشود و اجازه نمیدهد که این ارز به این زودی تضعیف شود.

احتمال سقوط جفت ارز EURUSD به زیر سطح 1.0500 وجود دارد. خصوصاً اگر اطلاعات شغلی آمریکا، احتمال افزایش بیش از 0.5 درصدی نرخ بهره (در نشستهای آتی فدرال رزرو) را تقویت کند یا خبرهای منفی بیشتری در مورد وضعیت ژئوپلیتیکی یا بازار انرژی به گوش برسد، تأثیر آن روی یورو آشکار خواهد شد و جفت ارز مذکور از 1.0500 هم پایینتر خواهد آمد.

تأثیر افزایش 0.5 درصدی نرخ بهره فدرال رزرو روی قیمت طلا

پس از آنکه فدرال رزرو تصمیم گرفت نرخ بهره را 0.5 درصد (بزرگترین افزایش نرخ بهره در 22 سال اخیر) افزایش دهد، قیمت طلا هم بالا رفت. با این افزایش، نرخ بهره فدرال رزرو در محدوده 0.75 تا 1 درصد قرار گرفت. همان طور که انتظار میرفت، این بانک مرکزی تصمیم گرفت ترازنامه خودش را 47.5 میلیارد دلار کاهش دهد. وقتی خبر افزایش نرخ بهره منتشر شد، طلا با رشد 0.28 درصدی به 1875.60 دلار (در هر اونس) رسید.

فدرال رزرو در بیانیه سیاست پولی خود، لحن خوشبینانهای را در پیش گرفت و اعلام کرد که به خاطر حمله روسیه به اوکراین، عدم قطعیت اقتصادی کماکان بالاست. این بانک مرکزی اعلام کرد: «هر چند که فعالیت اقتصادی در فصل نخست سال جاری افت کرد ولی مخارج خانوارها و سرمایهگذاری ثابت کسب و کارها، بالا باقی ماند. تعداد مشاغل در ماههای اخیر رشد قابل توجهی داشته و نرخ بیکاری افت کرده است.»

روند افزایش نرخ بهره در سال 2022 ادامه پیدا خواهد کرد. برخی از تحلیلگران، برای افزایش 0.75 درصدی نرخ بهره در ماه ژوئن، احتمال 100 درصدی در نظر گرفتهاند. این بانک مرکزی انتظار دارد که تورم به هدف 2 درصدی بازگشته و بازار کار، کماکان قدرتمند باقی بماند.

برگرفته از http://cwg.li/kjK2C و http://cwg.li/K0p4o